信用保証協会とは

信用保証協会は、信用保証協会法(昭和28年8月10日法律第196号)に基づき、中小企業・小規模事業者の金融円滑化のために設立された公的機関です。

事業を営んでいる方が金融機関から事業資金を調達される際、「公的な保証人」となって事業資金調達をサポートします。

47都道府県と4市(横浜市、川崎市、名古屋市、岐阜市)にあり、各地域に密着した業務を行っています。

大分県内の中小企業・小規模事業者の皆さまのうち、2者に1者ご利用いただいています。

ご利用のメリット

1. 金融機関からの借入がスムーズになります

公的機関である信用保証協会が保証をすることで、金融機関との取引が初めての方、取引実績が浅い方でも金融機関からの融資がスムーズに受けられます。

2. 県・市町村の融資制度を利用できます

金利や保証料が優遇された、県や市町村の融資制度を利用して、有利な条件で借入が受けられます。

3. 返済実績を重視した保証対応をしています

業績が伸び悩んでいても、過去の返済実績などを考慮しながら柔軟な対応をしています。

4.さまざまな経営支援を受けられます

信用保証協会の保証を利用している方を対象に、各種経営支援を行っています。

経営支援に関する詳細はこちら

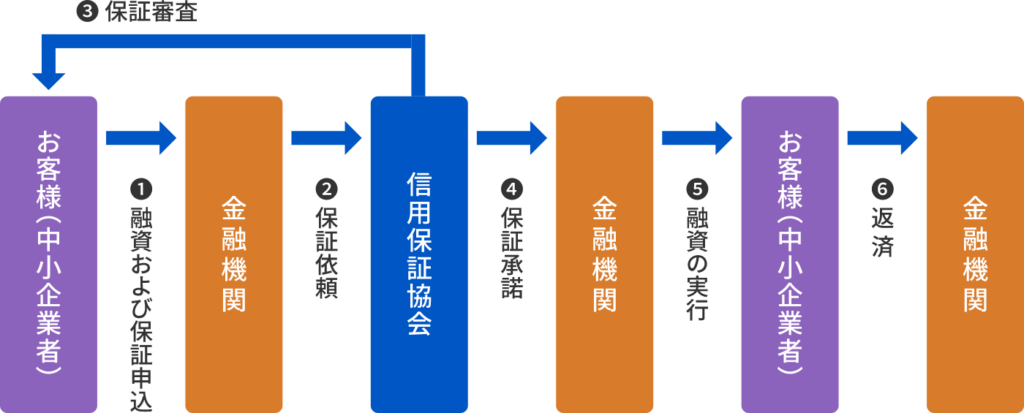

保証手続きの流れ

1.融資および保証申込

金融機関の窓口で融資の申込と同時に信用保証の申込手続きを行います。

2.保証依頼

金融機関が「融資が適当である」と判断した場合、必要書類を金融機関経由で保証協会に提出します。

3.保証審査

お申込みの後、保証協会において審査を行います。

その際に、担当者がお客様を訪問したり、お客様にお越しいただいて、お話しを伺うことがございます。

4.保証承諾

審査の結果、保証承諾となった場合は「信用保証書」を金融機関に交付します。

5.融資の実行

金融機関は「信用保証書」に基づき、融資を行います。この時、所定の「信用保証料」を金融機関を経由して保証協会にお支払いいただきます。

6.返済

返済条件に基づき、金融機関に借入金をご返済いただきます。

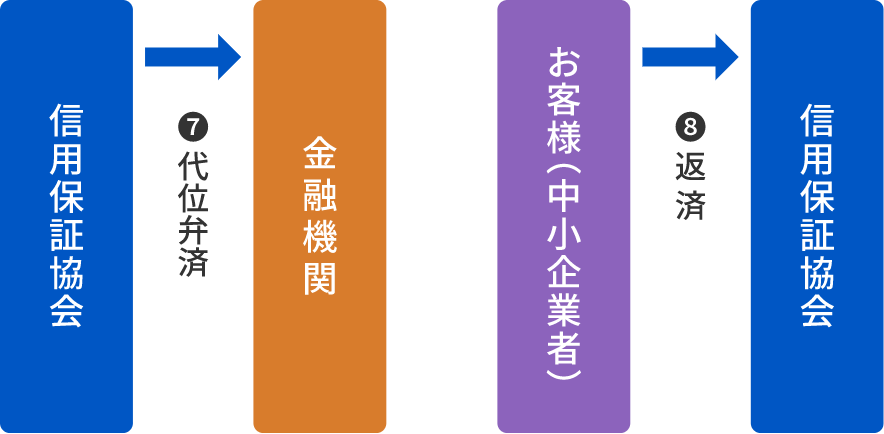

7.代位弁済

万が一、お客様が何らかの事情でご返済ができなくなった場合は、信用保証協会がお客様に代わり金融機関への返済を行います。

8.返済

代位弁済後は、信用保証協会に借入金をご返済いただきます。

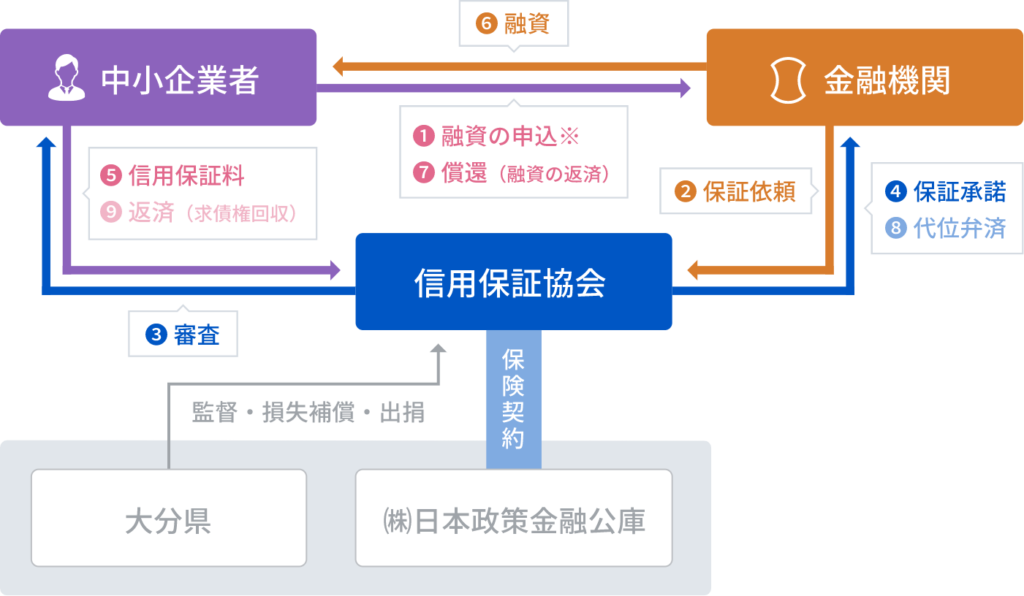

信用保証のしくみ(信用保証制度のしくみ・信用保険制度のしくみ)

信用保証は、「信用保証制度」と、「信用保険制度」の2つの制度から成り立ちます。「信用保証制度」と「信用保険制度」の2つの制度を総称して、「信用補完制度」といいます。

信用保証制度のしくみ

中小企業者等が金融機関から事業資金を借り入れる際、信用保証協会が公的な保証人になることにより資金調達をスムーズにし、中小企業等の資金繰りを円滑にすることを目的としています。

信用保証協会は金融機関による中小企業者等への融資を保証し、その対価として中小企業者等から信用保証料を受領します。

保証付き融資が返済不履行になった場合は、中小企業者等に代わって信用保証協会が金融機関に対して返済(代位弁済)をします。

信用保険制度のしくみ

信用保証業務にともなうリスクを信用保険によってカバーし、信用保証制度の機能が十分に発揮できるようにすることを目的としています。

信用保証協会は、日本政策金融公庫による保険を付し、その対価として信用保険料を支払います。

代位弁済を行った場合は日本政策金融公庫から一定の割合で保険金を受領します。

保証付き融資は、全て日本政策金融公庫の信用保険に付保されます。

責任共有制度

責任共有制度とは、信用保証協会と金融機関が適切な責任共有を図ることにより、両者が連携して中小企業・小規模事業者の事業意欲などを継続的に把握し、融資実行及びその後における経営支援や再生支援といった中小企業・小規模事業者に対する適切な支援を行うことを目的とするものです。信用保証協会と金融機関の負担割合は、信用保証協会が80%、金融機関が20%です。